特约记者:孙奕

编辑:陈菲遐

虽然近年服装市场整体增长缓慢,但童装和运动服饰却增势良好,安奈儿(002875.SZ)、金发拉比(002762.SZ)等童装品牌也陆续登陆资本市场。

近期,另一家专营童装的企业衣拉拉递交了招股说明书,和同业公司相比,衣拉拉经营模式独特,公司只聚焦童装设计(产业链上游)和销售(产业链下游),生产环节则进行外协。这一经营模式大幅降低了衣拉拉期间费用率,使得公司拥有极高净利率,但也潜存经营风险。

净利率远超同业

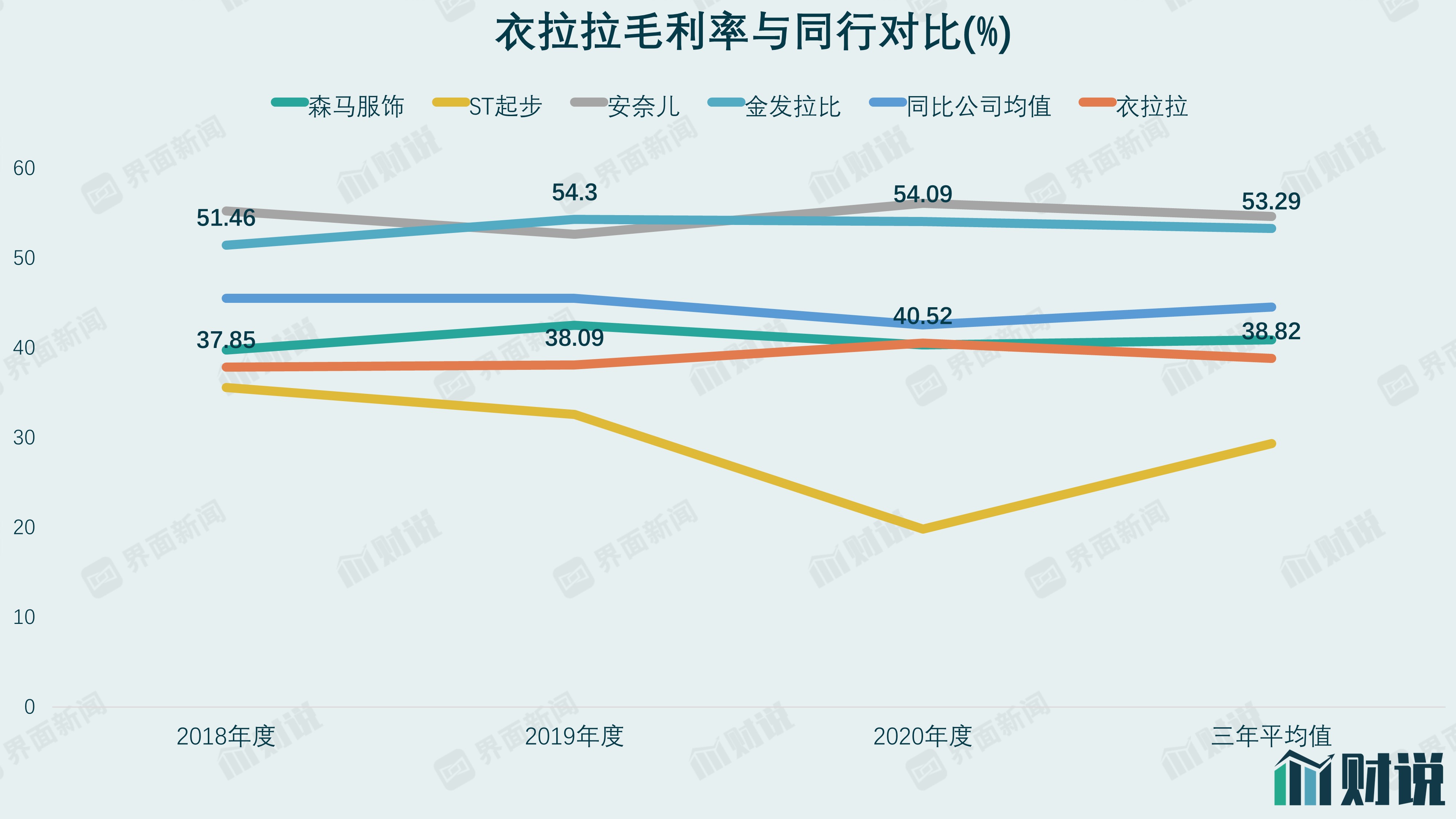

衣拉拉毛利并不突出,甚至低于同行。2018年-2020年,衣拉拉毛利率平均值为38.82%。与此同时,森马服饰旗下的巴拉巴拉、ST起步旗下的ABCkids、安奈儿、金发拉比四家可比公司均值为44.54%,衣拉拉明显低于同行。衣拉拉在招股说明书解释,公司毛利率略低,主要由于产品集中在棉质童装,与可比公司童装细分品类差异所致。森马服饰的巴拉巴拉以儿童外出服为主,安奈儿以儿童外套、裤类及上衣等外出服为主,金发拉比以婴幼儿服饰棉品及婴幼儿用品为主,起步股份以童鞋、童装及儿童配饰为主。

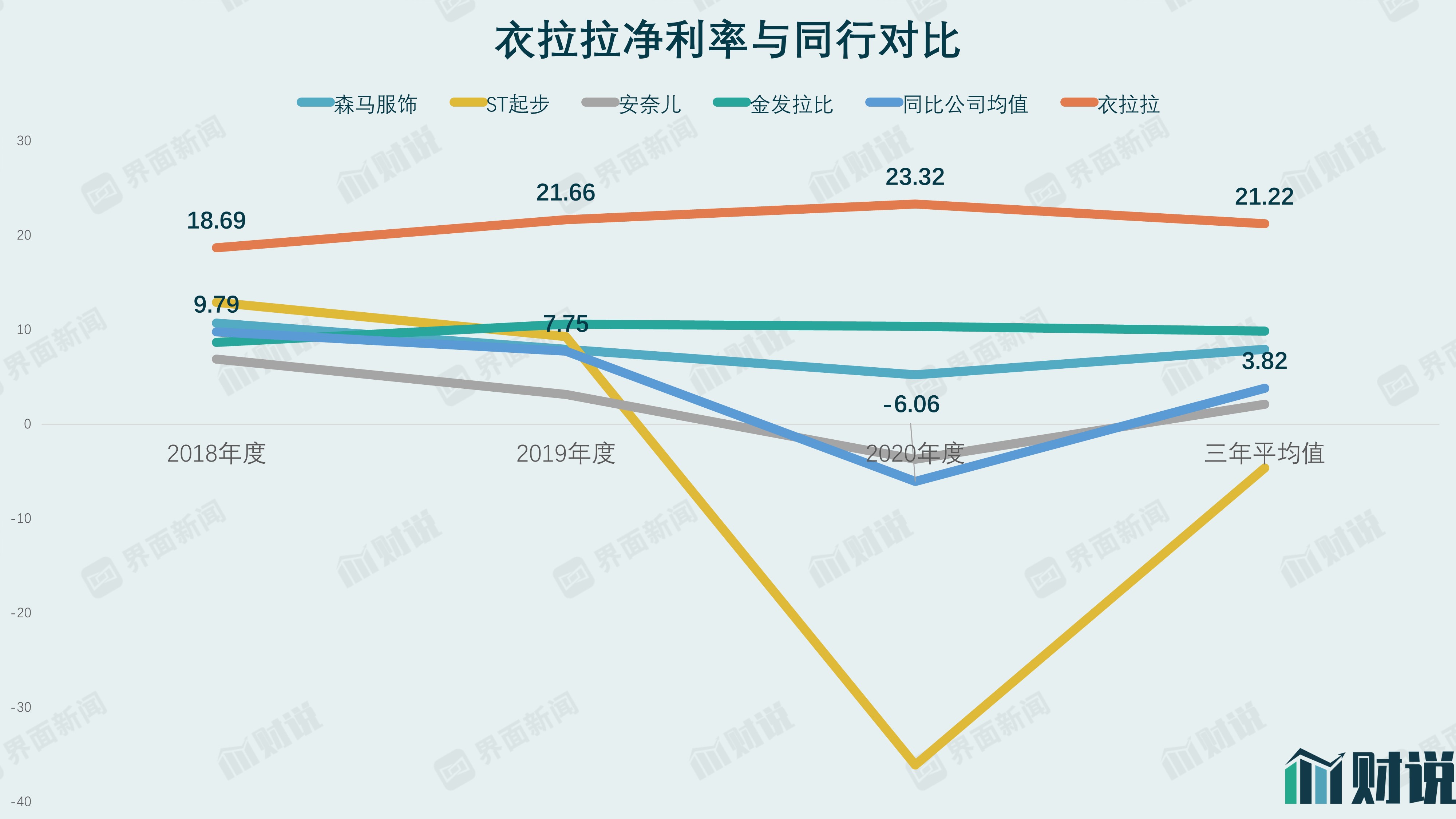

在产品毛利低于同业情况下,衣拉拉净利率却远超同业。2018年-2020年,衣拉拉净利率平均值高达21.22%,而上述4家同业公司该指标的均值却仅为3.82%。从行业龙头森马服饰来看,尽管公司没有披露儿童服饰和休闲服饰两类业务细分的净利率,但从毛利率看两类业务盈利能力相差不大。2020年森马服饰儿童服饰毛利率高于休闲服饰6.5个百分点,且2020年儿童服饰占总营收接近七成,森马服饰整体净利率基本可反映儿童服饰净利情况。森马服饰近三年净利率平均值仅为7.95%,也就是说,衣拉拉净利率是巴拉巴拉近三倍。

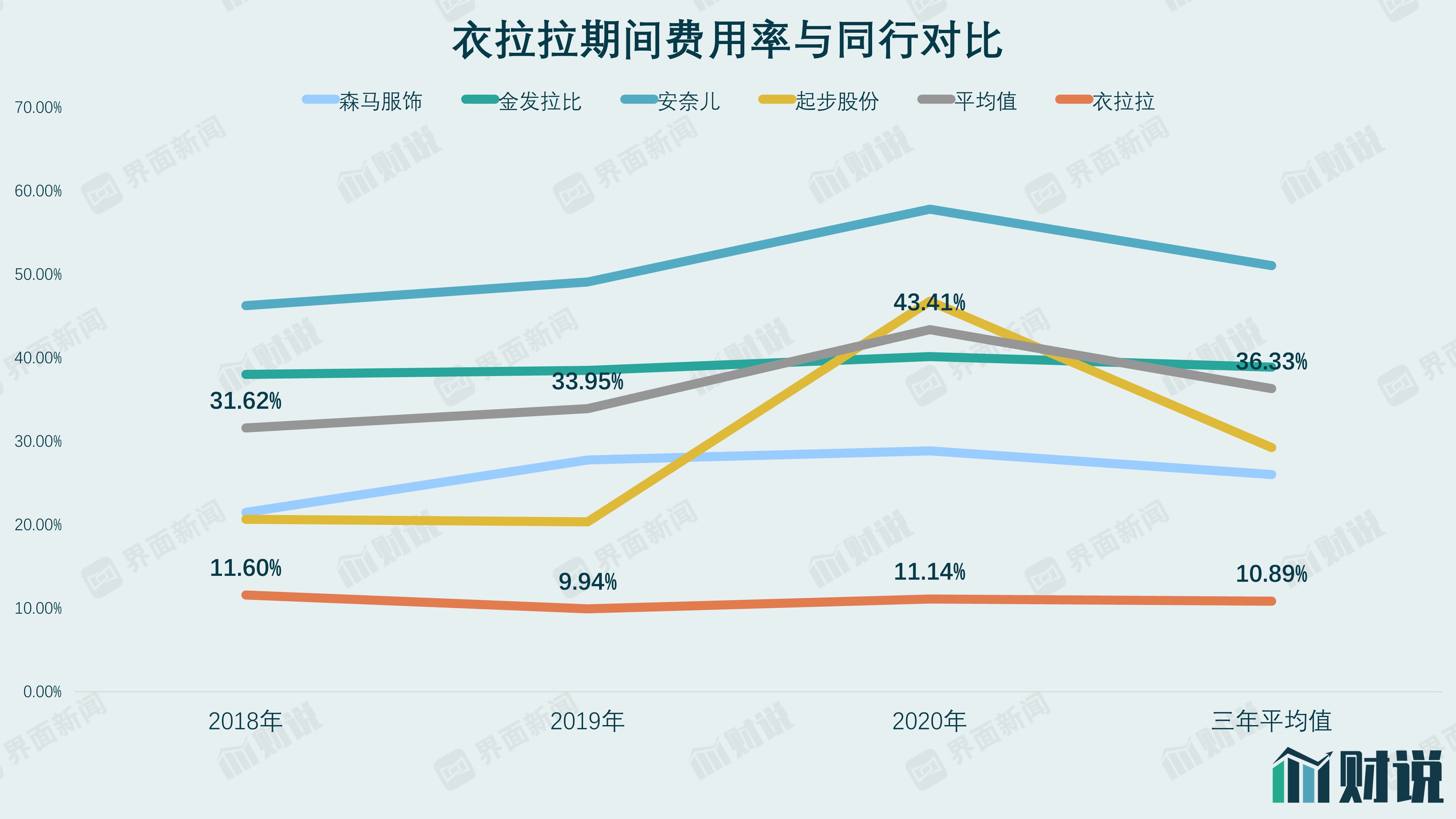

“低毛利高净利”最直接原因是期间费用率压缩。2018年—2020年,森马服饰(balabala)、ST起步(ABCkids)、安奈儿、金发拉比四家可比公司期间费用率均值为36.33%,而同期衣拉拉期间费用率仅为10.89%。

衣拉拉期间费用率与同业公司云泥之别,主要源于衣拉拉独特的经营模式:在童装产业价值链中,衣拉拉只聚焦于上游自主研发设计和下游品牌分销渠道体系建设,在中游生产制造环节采用外协加工和劳务外包模式。也即衣拉拉采用轻资产运营模式,这种模式下公司管理人员规模较少、资产折旧少,管理费用率低于同行业。

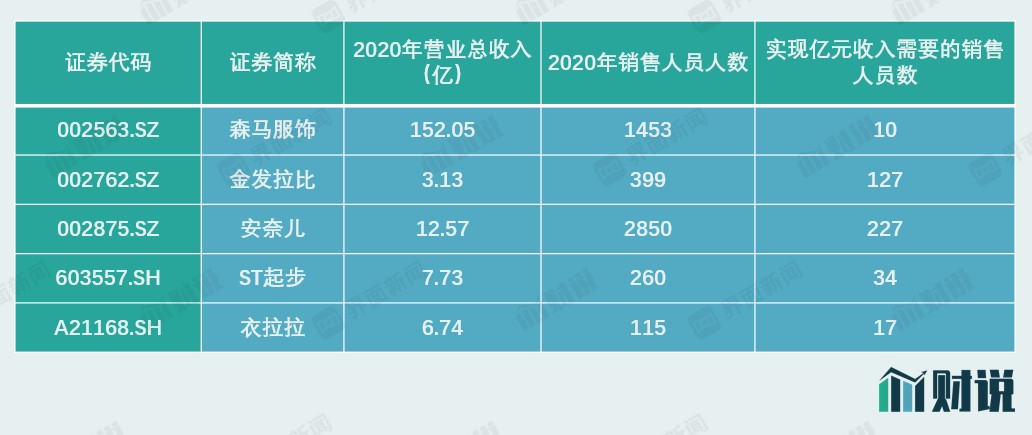

对于下游销售衣拉拉采用经销为主模式,2018年—2020年,衣拉拉通过经销模式实现收入占主营业务收入比例分别为81.45%、80.08%和83.11%,可比公司则主要采用直营和加盟门店销售为主。经销模式不用自建销售渠道,销售费用率也低于可比公司。从每亿元收入需要配置销售人员数来看,衣拉拉仅需要17人,大幅低于相近营收规模可比公司金发拉比、安奈儿、ST起步。

虚拟经营模式利弊

我国品牌童装商业模式基本可分为纵向一体化型经营、虚拟经营、品牌专业零售商三类模式,其中虚拟经营模式是指品牌商剥离非核心或不擅长的生产加工、仓储物流环节业务,聚焦于产业价值链中高附加值的核心业务环节。衣拉拉即采用此经营方式。虚拟经营模式避开了“重资产”生产环节,人力管理成本有效降低;不用铺设厂房和机器,资金占用带来的财务成本降低,固定资产折旧降低。

但虚拟经营与经销模式组合下,衣拉拉面临着潜在经营风险。衣拉拉通常在订货会上确定产品经销价格,并在订货会后根据订单数量采购原材料并安排生产,这时产品价格已锁定但生产成本尚未确定。衣拉拉主营业务成本中直接材料及加工费的占比较高,两者合计占主营业务成本比例在95%以上,若订货会后人工成本上升或原材料价格大幅波动,将对公司盈利稳定性产生不利影响。

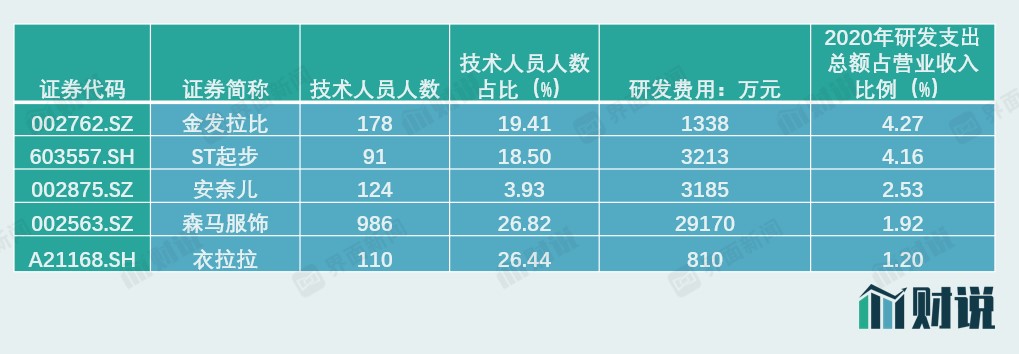

虚拟经营模式下,童装企业对生产和销售环节掌控能力弱,核心竞争力更依赖于产品研发、设计能力,但从研发投入看,衣拉拉甚至还低于同业。2020年末,衣拉拉技术人员数110人,绝对数低于大部分同业。2020年公司研发费用810万元,研发支出绝对数和研发支出占营业收入比例均大幅低于同业公司。

从无形资产来看,衣拉拉无形资产主要为土地使用权,2020年土地使用权占无形资产96.59%,其他无形资产(含软件、专利权、非专利技术、商标权等)仅占3.41%,绝对额为61万。同时,公司专利权仅有10项目,其中发明专利5项。衣拉拉研发、设计家底并不厚实。

近三年衣拉拉业务发展也进入瓶颈期,2018年—2020年公司营业收入分别为7.57亿、7.49亿、6.73亿,处于缓慢下降通道。作为一家虚拟经营模式企业,衣拉拉亟需靠研发、设计投入驱动业务发展。