红利走向末路, 流量逐渐见顶,存量竞争之下,游戏规则越来越残酷。

△图片来源:蜜雪冰城微博

当下,市场规模直逼千亿元的新式茶饮已经完成市场培育,并且步入了创造需求的新阶段。随着竞争越发白热化,茶饮市场早已从蓝海市场过渡到红海市场。

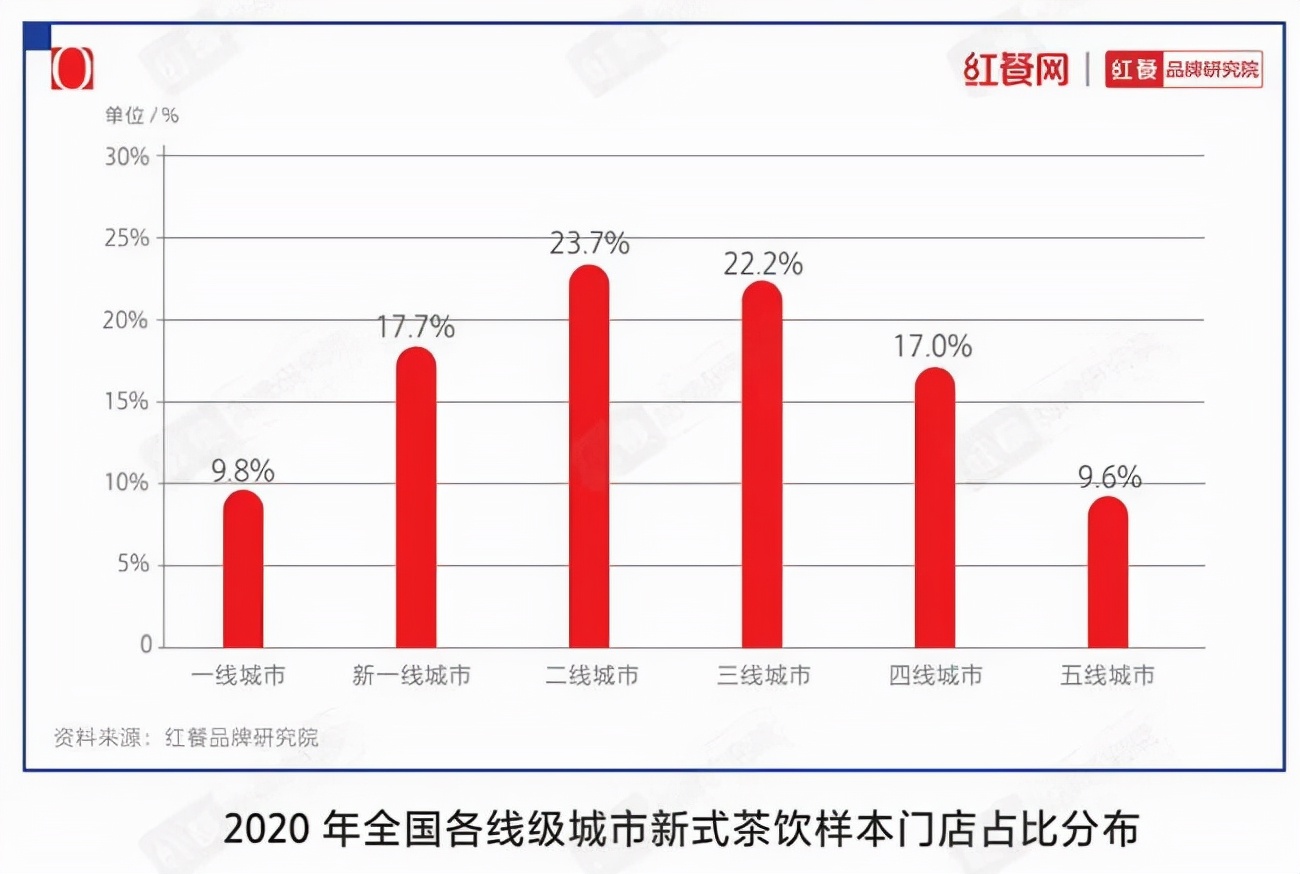

据《2020新式茶饮白皮书》数据显示,各新式茶饮品牌在一二线城市的布局基本饱和,流量趋于见顶,各品牌逐渐向三四线城市寻求新的增长点。

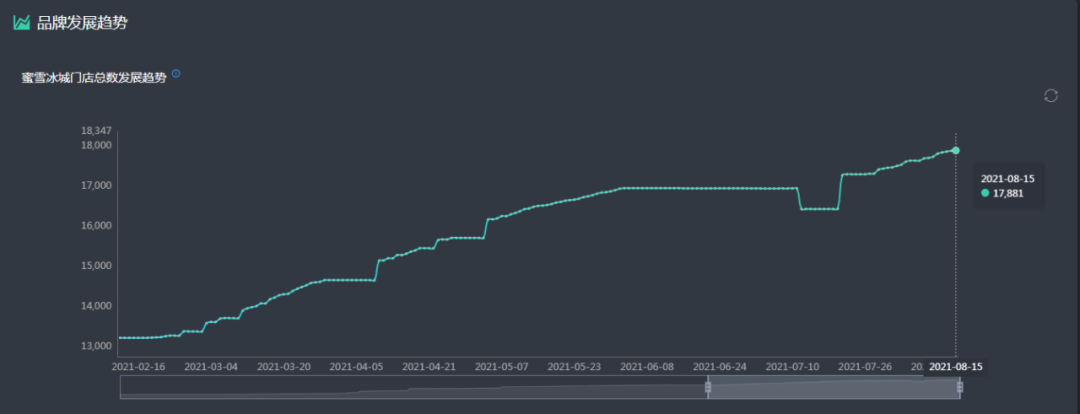

作为一家主攻下沉市场,客单价不到10元,略带一丝土气的茶饮品牌,蜜雪冰城从1997年成立至今,非但没有隐没在行业浪潮中,反而规模像滚雪球一般,越做越大。据极海品牌监测数据显示,截止8月15日,蜜雪冰城全国门店接近18000家。这一惊人的数据让不少茶饮品牌望尘莫及。

△图片来源:蜜雪冰城门店数量(截止2021年8月15日)

但随着下沉市场厮杀越发激烈,市场剩余空间逐步收缩,对于蜜雪冰城而言,是否还能稳固现有优势获得持续性增长?其新的增长曲线何在?在寻求规模之外的品牌价值突破时,蜜雪冰城能否有意外收获?

01 下沉市场留给蜜雪冰城的空间不多了

“茶饮下沉”成了近两年火热的命题,在三四线城市相对宽松的竞争环境下,许多超级体量的品牌正在崛起。除了蜜雪冰城破万家,书亦烧仙草、益禾堂、古茗、甜啦啦等均在大规模开店。

据红餐品牌研究院收录的品牌数据显示,二线、三线城市的茶饮门店数占比最高,分别达到了 23.7%、22.2%,超越了一线、新一线的占比,而二线及以下城市的门店数总占比超过了 70%。

下沉市场成为了多数茶饮品牌掘金之地,各路品牌疯狂入侵,刺刀见红,茶饮品牌下沉战役愈演愈烈。对于蜜雪冰城而言,虽然在下沉市场上占据较大门店规模优势,但隐忧仍存:

1. 大流量位置资源有限,密集式铺店导致分流严重

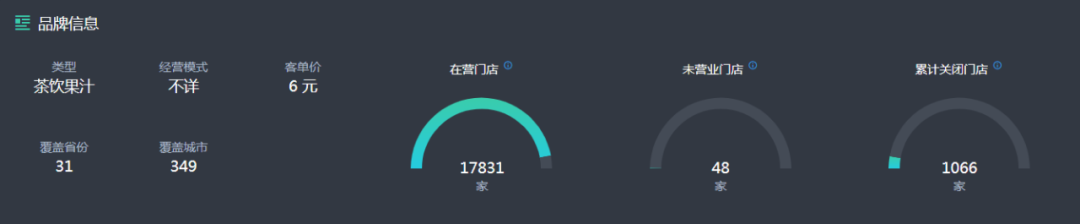

下沉市场中二三四线城市及乡镇一直是支撑蜜雪冰城庞大商业版图的基石。截至8月17日,极海品牌监测数据显示,蜜雪冰城的门店已覆盖全国31个省份349座城市,基本铺满了大半个中国。

△图片来源:蜜雪冰城品牌信息(数据截止2021年8月17日)

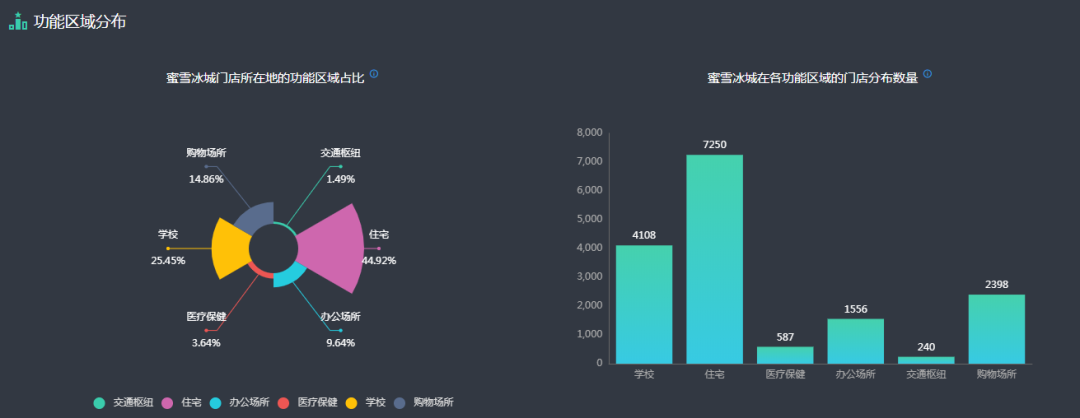

另外,从全国门店周边类型来看,这些门店广泛分布于三四线城市和乡镇的住宅区、购物场所、学校旁。而这些正是三四线城市中人流最为密集的主要场所,也是多数品牌在下沉市场过程中的必争之地。

△图片来源:蜜雪冰城功能区域分布(数据截止2021年8月17日)

目前加盟蜜雪冰城,首先要考量店面选址,必须在人流量大的情况下,才能落点。随着近18000家门店在全国各地铺开,市区和乡镇上的门店数量近乎达到极限。换言之,市场已开始趋向饱和,符合开店要求的地方越来越少,蜜雪冰城的规模或将触及天花板。

随着门店数量暴增,高速扩张导致蜜雪冰城部分区域店与店之间分布过密。按照中国3000座左右的三四线城市及县级市计算,平均每个县市都有4-5家蜜雪冰城。更为夸张的是,在同城内,100米内就可能出现两家门店,甚至更多。比如,在郑州二七区就密布着近30家蜜雪冰城门店,有直营店也有加盟店,仅在德化新街上,就盘踞着10家蜜雪冰城门店。这样一来,导致门店缺乏区域保护措施,客流量被稀释,加剧了门店之间的内卷,单店收益下降。

2. 同类型品牌正面攻击,市场混战激烈

不止内忧,还有外患。近两年,下沉市场的魅力不断被释放,不少头部品牌在面对一二线城市的市场规模逐渐饱和后,纷纷开始探索下沉市场。据DT财经数据统计,喜茶、奈雪、星巴克在三线及以下城市的开店数量,已经超过了二线城市、正在接近一线城市。

对于蜜雪冰城而言,不仅迎来了喜茶、奈雪等高端茶饮品牌的炮火,还正受到其他同类型品牌的猛烈攻击。书亦烧仙草、古茗、益禾堂和Coco都可等这些同类型品牌正在疯狂拓店,与蜜雪冰城展开了直接竞争。

其中,书亦烧仙草、古茗、益禾堂和Coco都可这些品牌的门店数量都已经超过4000家,书亦烧仙草的门店数量更是接近7000家。下沉市场的竞争态势已经愈演愈烈,茶饮加盟商的钱变得越来越不好赚,就容易出现加盟商的管控难题,随之而来的就是品牌形象受损风险。

02 蜜雪冰城突围“三部曲”

大浪淘沙之下,蜜雪冰城意识到,除了守住现有的品牌优势外,也应该主动谋求新的发展路径,开发潜力市场,让品牌生命力更为长久。

1. 幸运咖并没有那么“幸运”

2017年,蜜雪冰城看上咖啡品类,推出了以现磨咖啡为主的全国连锁饮品品牌「幸运咖」。但过去的几年时间里,幸运咖只做到了20多家门店,知名度一直没有打开。直到2019年幸运咖启动品牌升级,并于2020年4月份开放加盟,人们才渐渐知晓这个咖啡品牌的存在。

△图片来源:LuckyCup幸运咖官方微博

在2020年发布的《致全体幸运咖伙伴的一封公开信》中,蜜雪冰城的董事兼总经理张红甫表示要做县城甚至小镇的平价咖啡,在五年内复制出一个“蜜雪冰城”。

但从目前来看,幸运咖门店数量只达到200家左右,距离蜜雪冰城万店目标还有很大差距。而在扩张速度方面,幸运咖4年开200家店,较于蜜雪冰城的扩张速度也不算快。

另外,在大众点评上,幸运咖的评分大部分在3.8左右,并且点评数寥寥,其官方微博也仅有1万左右的粉丝数量。

之所以幸运咖在市场上表现平平,不温不火,主要是下沉的咖啡市场还不够成熟,用户教育需要一个漫长的过程。对此,幸运咖需要着重思考的是,用什么样的方式可以将下沉市场中消费群体喝咖啡的习惯快速培育起来。

2. 上行之路并不平坦

作为“接地气”草根品牌,蜜雪冰城在下沉市场中优势尽显,但其农村包围城市的路线才走了一半,“农村”的路走好了,面向“城市”的进击之路,却并没有那么平坦。在上行之路的选择上,蜜雪冰城从两方面入手——进军高线城市以及布局高端品牌。

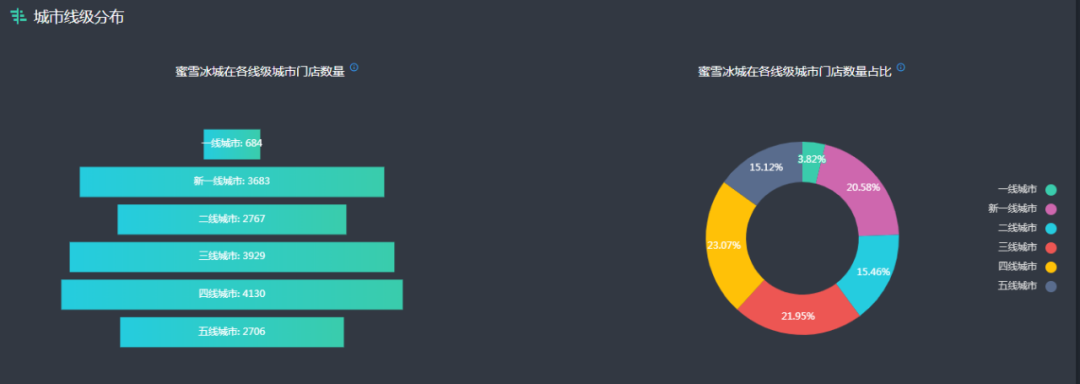

除了深耕下沉市场,蜜雪冰城也早已大举进攻一线、新一线城市市场。根据极海品牌监测,蜜雪冰城今年向新一线和一线城市扩张趋势已经开始显现。截止8月18日,蜜雪冰城在一线城市、新一线城市以及二线城市的门店数量突破 7000家,占比接近40%。

△图片来源:蜜雪冰城城市线级分布图(数据截止2021年8月18日)

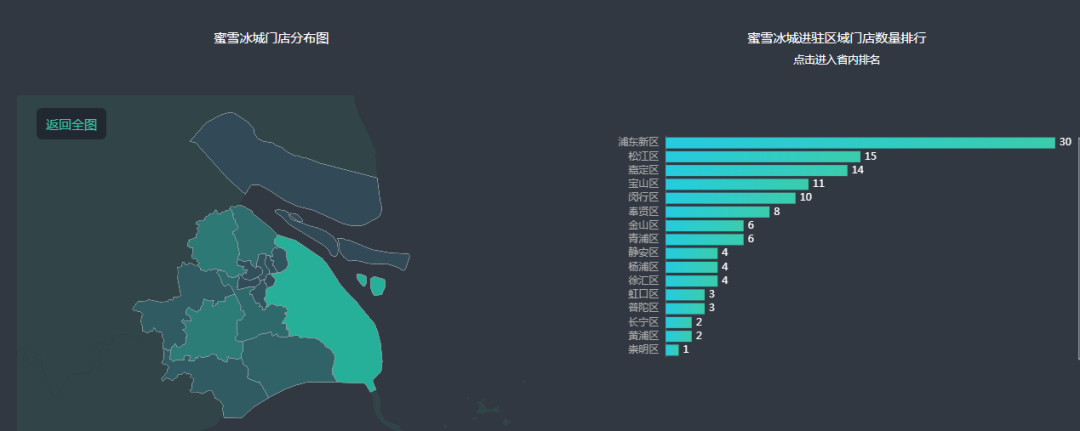

其中,蜜雪冰城在北上广的门店数量在不断地刷新, 目前已在上海布局123家、在北京布局171家、广州则布局了209家。从店铺的布局来看,蜜雪冰城常常选择学校周边、郊区以及城中村开店,这些地方人流也相对集中,目标客群接近。

△图片来源:蜜雪冰城上海门店分布图(数据截止2021年8月18日)

与此同时,蜜雪冰城近年来不断尝试进军高端赛道,但效果并不太理想:早在2009年,蜜雪冰城就开始尝试高端店铺,推出全新的意大利手工冰淇淋品牌——极拉图,人均消费在30元左右。但可惜的是,该店铺尝试两年之后,就黯然关门。

2018年,蜜雪冰城再次推出高端茶饮品牌“M+”,单品在20元左右,但最终“雷声大雨点小”,因对产品研发和消费者需求的把握不够,没能掀起多少波澜,最终惨淡收场。

“极高性价比”已经成为蜜雪冰城占据消费者心智的重要标签,难以改变。对于蜜雪冰城而言,想要布局高端品牌,通过另创子品牌区隔或以收购、投资的形式去拓展,或许是一条成功率更高的路径。

3. 海外扩张卓有成效

蜜雪冰城在立足于国内市场扩张的同时,也将野心指向海外市场。2018年,蜜雪冰城以“MIXUE”这一全新品牌落户越南河内,开不到三小时就引发排队狂潮,当日营业额高达人民币9681元。

虽然与国内的速度相比,蜜雪冰城在海外市场的速度平缓了许多,有意全球扩张的MIXUE在越南现已拥有近200家门店。亚太地区是茶饮最大的消费市场,地处热带、亚热带的越南天然就有适合茶饮发展的土壤,当地年轻人对奶茶和冰淇淋的喜好不亚于国内,而越南是茶饮品牌进入东南亚市场的最佳跳板。

即使远赴海外,蜜雪冰城也保持了低价的策略,将珍珠奶茶的价格定在了2.5万越南盾,也就是7元人民币,与国内定价持平。

在加盟政策上,蜜雪冰城的越南Facebook账号上宣布,2021年第三季度将提供免加盟、设计和管理费的优惠力度吸引加盟商加盟。

更值得关注的是,近期蜜雪冰城动作频频,先于7月26日,在海南注册成立大咖国际企业管理有限公司,注册资本1亿人民币。后于7月30日,在成都的智能生产加工和出口基地及亚洲总部项目开工。而这一些系列举措背后都指向蜜雪冰城清晰的战略意图——未来将重点布局西南和海外市场。

蜜雪冰城虽然在海外市场的扩张卓有成效,也为国内茶饮企业出海提供了可鉴的范本,但需要注意的是,海外市场始终面临众多的不确定因素,比如疫情反弹,政策多变等。

结语

从门店规模上来看,蜜雪冰城可以说是“傲视群雄”,但是在年底达到2万家门店的时候,门店的规模要想继续保持高速增长,已经不太现实。向咖啡赛道去扩张,再造一个咖啡品类的蜜雪冰城,还需要时间。

在谋求向上突围的过程中,蜜雪冰城其平价标签已深入人心,并非一朝一夕可以改变,因此要想在原有基础上提升品牌层次显得不那么容易,但其可以试图以独立品牌加入高端队伍,或者以收购投资其他高端品牌的形式参与其中,此举可能更为高效。

在立足于国内市场的基础上,蜜雪冰城也将触角延伸至海外市场,并且积累了一定的经验,在疫情得到平稳控制之后,海外市场或许会成为蜜雪冰城下一条靓丽的增长曲线。只是疫情什么时候,才能得到有效控制,仍是未知数。