「科技股」是创业邦推出的子栏目,聚焦科技企业,关注财报解读和新股发行,致力于发掘优质价值投资标的。

作者 | 沉舟

编辑 | 及轶嵘

头图来源 | 图虫

生死时速?留给途牛的时间还剩4天。

3月16日,途牛旅游网(NASDAQ:TOUR,以下简称“途牛”)开盘以0.98美元/股首次跌破1美元大关,此后,一直在1美元上下波动。

4月9日,途牛公布2019年业绩报告。财报显示,其去年净营收23亿元(人民币,未注明则以下同),较上年同期增长1.8%;归属于普通股股东的净亏损6.99亿元,较上年同期1.88亿元的净亏损扩大272.11%。

营收微增,净利暴跌,这份财报发出后,当天收盘下跌7.08%,成为压倒途牛股价的又一决定性因素。

4月16日后,途牛的股价就再也没回到1美元以上。

据纳斯达克规定,上市公司股价如连续30个交易日低于1美元,将收到预亏警告;收到预亏警告的公司如果不能在90天内将股价提升到交易标准,将被迫停止股票交易。

途牛距离收到预亏警告还剩4天。

(资料来源:同花顺)

曾经是资本的宠儿

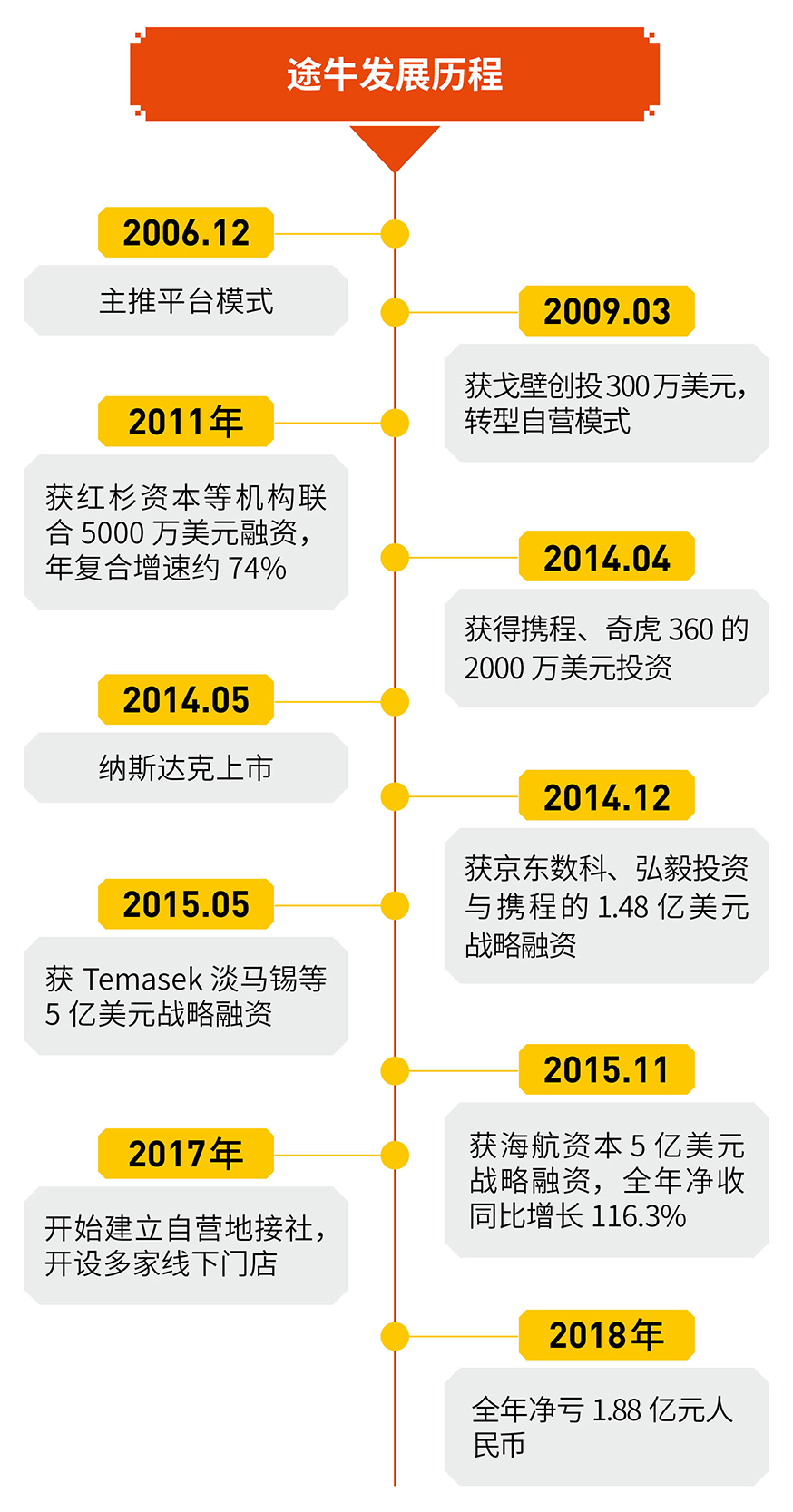

途牛的高光时刻停留在2014年。

2014年5月,中国在线旅游股途牛以9美元的发行价登陆美股,一度涨到20多美元,市值一度高达217亿元人民币。

不过,在经历短暂的高光之后,途牛的股价便一路下跌。

创业邦统计,途牛的股价在2016年10月跌破10美元大关,2019年开年进入5美元时代,至2019年底仅剩2美元左右。

市值也一去不复返,截至目前,途牛的市值只剩下6.79亿元人民币。

早在2006年,中国旅游市场规模达到1万亿,行业内已是巨头林立。那时,携程已成为行业标杆,艺龙已于2004年上市,同程网在2004年成立,去哪儿网也在2005年上线。

东南大学数学系“学霸”于敦德和金融系同学严海锋将创业赛道瞄准在线旅游,在2006年创办了途牛。

彼时,携程、艺龙已强势占据国内的机票和酒店在线预订市场。为了避开正面厮杀,途牛早期主推平台模式,决定专注于休闲旅游业务,重点发展跟团游。

这个决策让途牛实现快速发展。在接下来的几年内,休闲旅游尤其是出境游快速崛起,途牛增长迅速。

(资料来源:网络 朱丽君制表)

从成立年到2016年,途牛先后获得了多轮融资,投资方包括戈壁创投、携程、京东、弘毅投资、淡马锡、红杉资本、海航资本等知名企业和投资机构。

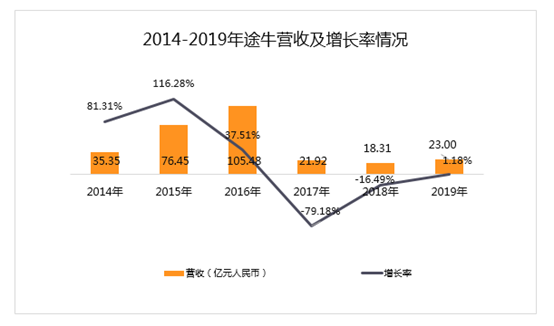

途牛的营收也在此后的时间里实现快速增长。

(数据来源:财报 创业邦制表)

从图表可以看出,途牛的营收增长经历了两个阶段,第一个阶段是从2011年到2016年,途牛交易额从10.28亿元人民币增至105.48亿元人民币,年复合增速约为74%。

第二个阶段,2017年,途牛营收跌落为21.92亿元。此后的两年营收也分别为18.31亿元和23亿元,增长几乎停滞。

需要说明的是,2017年以前,途牛将跟团游交易发生金额全部计为营收,而并非按照携程等OTA公司惯例,将佣金等费用计为营收。因此,途牛在2016年的营收规模是2017年的5倍之多。

毋庸置疑的是,从2017年开始,途牛的快速增长戛然而止。

对比在线旅游阵营,携程和同程艺龙的增速表现强劲,财报显示,2019年携程营收达357亿元人民币,同比增长15%;同程艺龙2019年营收73.93亿元,同比增加21.4%。

业内人士认为,途牛体量小,增速缓慢,主要是因为其经营模式。

整个在线旅游行业包含在线机票预订、在线酒店预订、在线旅游度假预订几个细分领域,携程、同程艺龙在这几个领域均有较大收入规模,而途牛仅专注于旅游度假预订服务,市场空间有限。途牛在此前也并没有涉足机酒业务,但很难与携程和同程艺龙竞争。

6年亏60亿

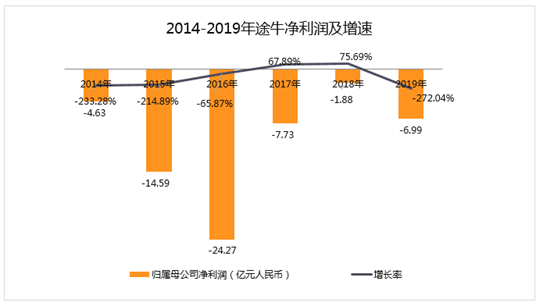

自2014年上市以来,途牛累计亏损高达60亿元。

“途牛最大的问题是缺乏大量且稳定的C端流量入口。主营业务跟团游消费频次较低,不能带来稳定的流量,尤其是飞猪和美团酒旅相继入场后导致旅游业的流量越来越分散、昂贵。”上海搜索旅行总经理张政向创业邦表示。

为获得C端入口流量,2017年,途牛开始做自营线下门店来寻求突破。

“与携程采取加盟的方式不同的是,途牛采取的是自营思路扩张线下门店,这种方式成本高昂,途牛承受了巨大的成本压力。”张政认为。

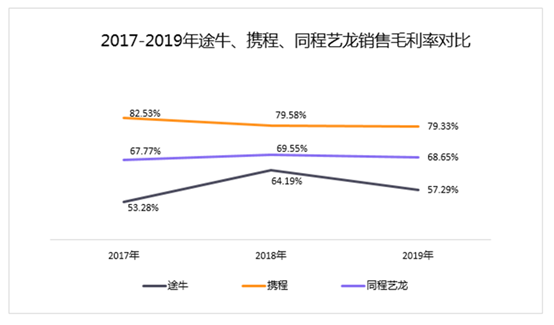

同时,标准化的机票、酒店等业务毛利高,利润丰厚,而途牛涉足的跟团游等业务虽然客单价高,但流程复杂,复购率低,同时毛利也不高,利润微薄。

结果反映到财报上,2019年途牛的销售毛利率为57.29%,而携程和同程艺龙的销售毛利率却分别为79.93%和68.65%。

(数据来源:财报 创业邦制表)

为了吸引流量,打造品牌形象,途牛长期以来不得不依靠大手笔的营销投入。

在2014年后,途牛砸钱凶猛,尤其是在《爸爸去哪儿》、《中国好声音》、《奔跑吧,兄弟》这一类的热门综艺节目中。仅仅是《奔跑吧,兄弟》,途牛就砸下1.485亿元拿下合作。

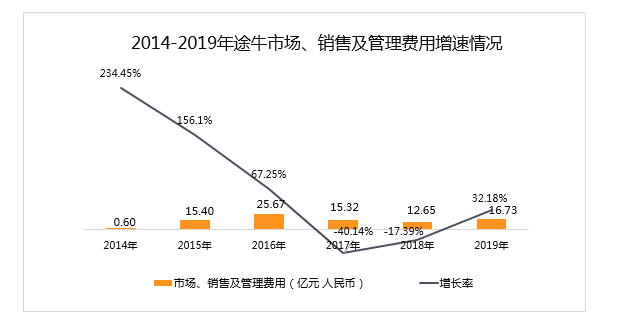

从财报可以看出,2014年到2016年,途牛的市场和营销以及管理支出都是上百倍的增速。从2014年到2019年,途牛的上述费用支出超过86亿元。

不过,从2017年,为了盈利,途牛开始缩减营销和管理费用规模,同比增速从2015年的156.10%下降到67.25%,更是在此后的两年中出现负增长。

但是遗憾的是,在大规模降低费用的同时,途牛依然没有挽回亏损的局势。

凡德投资总经理陈尊德告诉创业邦,从财务角度来看,途牛整体像是在“坐吃山空”。

OTA竞争下的“孤岛”

实际上,在2015年携程与去哪儿、2017年同程与艺龙合并后,国内OTA行业格局基本形成:目前,携程去哪儿占据50%以上的市场份额,同程艺龙紧随其后,飞猪、美团虽然入场较晚,但凭借原有业务占据一席之地。

途牛的境遇就变得较为尴尬,从曾经的OTA头部公司逐渐边缘化。

业内分析人士认为,除了经营模式问题,还在于,途牛在关键节点并没有选择出最正确的路线, 实际上,在OTA格局已经形成后,途牛很难在其他业务中寻求突围,现如今,途牛在OTA阵营的竞争中,似乎已经成为了一座“孤岛”。

“OTA行业厮杀异常惨烈。老牌巨头携程占据较大市场份额,同程艺龙合并后背靠腾讯流量入口,尚有一席之争,两家也基本垄断了机酒业务。如果途牛想进入这两项业务实际上已经很难。”张政表示。

实际上,早在2015年11月,曾有媒体报道,携程CEO梁建章正在推动将携程度假业务和途牛打包,整合后独立上市。

当时携程在旅游度假业务上的拓展进入新阶段,与途牛的整合可以为携程带来重要价值。但于敦德拒绝了携程的并购意向。

此外,京东也曾有意购买途牛的机酒频道,严海锋和原CFO杨嘉宏同意了,同样被于敦德否决。

而同程在战略选择上就显得比较灵活。同程集团创始人、董事长吴志祥曾公开表示,2014年,在与携程漫长的价格战后接受了携程入股,就这样,同程被携程“友军化”。

兴业证券在研报中指出,2019年以来,途牛凭借自身产业资源优势,通过社群营销和扩张线下加盟门店,逐步渗透到低线级城市。不过进入2020年,途牛又直接迎接了疫情的直接暴力冲击。

北京联合大学在线旅游研究中心主任杨彦锋认为,途牛最擅长的就是跟团游,而这次疫情令其业务中断,今年会是途牛最艰难的一年,接下来途牛最重要的就是缩减开支,保证现金流健康安全。

“我们试图减少日常开支,例如,将管理层的工资降低到以前水平的40%,同事工作采用轮换计划。”途牛CEO于敦德在之前的媒体采访中表示。

有途牛相关供应商告诉创业邦,无论从市场还是同业者角度都希望途牛能够度过此次危机。“现在关键时刻,任何不利消息就像压死骆驼的最后一根稻草,担心容易出现挤兑。”

途牛也在努力。4月16日,在途牛“416会员日”当晚的直播中,于敦德亲自上阵,做客抖音直播间带货,开启直播卖货。

根据simplywall分析,途牛的前两大股东BHR Winwood(海航集团)、京东共拥有公司45.6%的股权,这意味着他们可以影响公司的决策。

而大股东海航集团陷入经自身依然处在债务流动性危机之中。

无论是否被接盘,对于途牛来说,命运或即将被改写。

免责声明:在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。